2023.09.04お金のあれこれ

マイホームの予算の正解はいくら?3つのポイントと注意点をわかりやすく解説

後悔しないマイホーム選びにおいて、最も重要なのは予算決めと言っても過言ではありません。「マイホームの予算はどうやって決めたらいいの?」「いい物件(土地)を見つけたけど、金額的に買っても大丈夫?」「予算決めで注意すべきポイントを知りたい」とお悩みの方に向けて、本記事では以下の内容を解説します。

- みんなの平均購入資金

- 予算決めのポイント

- 注意点

マイホームの購入資金の平均は?【注文住宅で 5,112 万円】

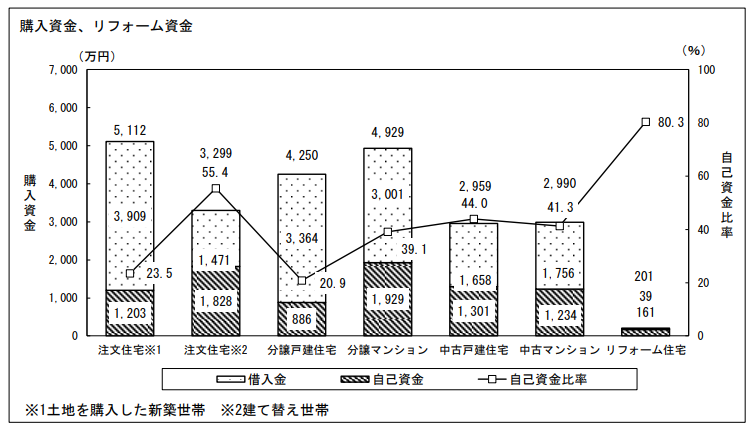

予算決めのポイントをお伝えする前に、マイホーム購入の資金相場をチェックしておきましょう。国土交通省が令和3年度に行った調査によれば、住宅の種類による購入資金の平均額は以下のとおりです。

土地を購入して注文住宅を建てた場合の平均相場は 5,112 万円、分譲戸建ての場合は4,250万円、分譲マンションの場合は4,929万円でした。住宅の種類のほか、新築か中古かによっても、購入資金の平均が大きく変わることがわかります。

なお、上記はあくまでも平均値です。予算の決まり方は各家庭の年収や貯蓄額、家族構成、ライフスタイルによって異なります。マイホームの予算を決める際は平均値に惑わされず、自分たちにとって最適な額を探っていくことが重要です。

ここからは、予算決めの具体的なポイントをお伝えしていきます。

なお、上記はあくまでも平均値です。予算の決まり方は各家庭の年収や貯蓄額、家族構成、ライフスタイルによって異なります。マイホームの予算を決める際は平均値に惑わされず、自分たちにとって最適な額を探っていくことが重要です。

ここからは、予算決めの具体的なポイントをお伝えしていきます。

マイホームの予算決めで知っておきたい3つのポイント

マイホームにかけられる予算は「(金融機関からの)借入金額」「自己資金」「諸費用」の3つの項目で決まります。計算式は「予算=借入金額+自己資金-諸費用」です。それぞれの項目について、押さえておきたいポイントは以下のとおりです。

- 借入金額は物件価格の80%以下に抑えるのが理想

- 自己資金の平均額は約2割

- 諸費用は物件価格の5~8%程度が目安

1. 借入金額は物件価格の80%以下に抑えるのが理想

借入金額とは金融機関から借りるお金、つまり住宅ローンを指します。住宅ローンからの借入金額は、物件価格の80%以下に抑えるのが理想です。

たとえば、3,000万円の物件を購入する場合、住宅ローンの借入金額は80%にあたる2400万円以下に抑えられるといいでしょう。

たとえば、3,000万円の物件を購入する場合、住宅ローンの借入金額は80%にあたる2400万円以下に抑えられるといいでしょう。

2. 自己資金の平均額は約2割

国土交通省のデータによれば、自己資金の割合は土地から購入した注文住宅で23.5%、分譲戸建ての場合で20.9%でした。多くの家庭で、購入資金の2割程度を自己資金で用意していることがわかります。自己資金を頭金にすることで、住宅ローンの選択肢が広がる、返済の負担が減るなどのメリットがあります。

※国土交通省『令和3年度住宅市場動向調査 報告書』を参考にして作成

※国土交通省『令和3年度住宅市場動向調査 報告書』を参考にして作成

補足:自己資金には親からの援助金も含まれる

自己資金には、両親や祖父母からの資金援助も含まれます。通常、家族を含む個人から大きなお金を受けとった場合は、額に応じた「贈与税」を支払わなければなりません。ただし特例として、受け取ったのが住宅を購入する資金であり、且つ、特定の要件を満たす場合は「住宅取得等資金に係る贈与税の非課税措置」が適用されます。両親や祖父母などの直系尊属からの資金援助であれば、最大1,000万円(「住宅取得等資金に係る贈与税の非課税措置」の要件に定める「質の高い住宅」である場合)までは非課税で受け取れます(※適用期限:2023年12月31日まで)。

※国土交通省『住宅取得等資金に係る贈与税の非課税措置』を参考にして作成

※国土交通省『住宅取得等資金に係る贈与税の非課税措置』を参考にして作成

3. 諸費用は物件価格の5~8%程度が目安

住宅を購入する際は、土地や建物の金額だけでなくさまざまな諸費用がかかります。主な諸費用の種類は以下のとおりです。

- 税金

- 手数料

- 保険料

マイホームの予算を決める際の3つの注意点

マイホームの予算を決める際は、以下の3つのポイントに注意が必要です。

1.借りられる額ではなく返せる額で考える

2.いざというときの手元資金は残しておく

3.土地代と建物代のバランスは7:3が平均

それぞれの注意点を詳しく解説します。

1.借りられる額ではなく返せる額で考える

2.いざというときの手元資金は残しておく

3.土地代と建物代のバランスは7:3が平均

それぞれの注意点を詳しく解説します。

1. 借りられる額ではなく返せる額で考える

マイホームの予算を組む際はついつい「金融機関からいくら借りられるか」で考えがちです。しかし、「借りられる額≠返せる額」である点には注意しましょう。年間返済額の目安は、手取り年収の25%までが安心といわれています。

また、月々の返済額に落とし込んで考えることも重要です。以下は、毎月の返済額から計算した借入金額の目安です。

また、月々の返済額に落とし込んで考えることも重要です。以下は、毎月の返済額から計算した借入金額の目安です。

| 毎月の返済額 | 借入金額の目安(35年ローンの場合) |

|---|---|

| 10万円 | 約3,134万円 |

| 11万円 | 約3,447万円 |

| 12万円 | 約3,760万円 |

| 13万円 | 約4,074万円 |

| 14万円 | 約4,387万円 |

| 15万円 | 約4,701万円 |

※借入金額の目安を計算する際の金利は、2023年6月現在のフラット35の最頻金利(年1.760%)を参考にしています。

月々の返済額を考える際は、ライフステージによる支出の変化も視野に入れておきましょう。10年後、20年後も払い続けられる額で設定するのがポイントです。信頼できるファイナンシャルプランナーに相談するなどして、マネープランを作成しておくと返済計画がたてやすいです。

2. いざというときの手元資金は残しておく

貯蓄はすべて使い切らず、いざというときに備えて手元に残しておきましょう。

自己資金の額が大きいほど予算や返済計画にもゆとりが出ますが、貯金をゼロにしてしまうのはおすすめできません。予想外の収入減や病気、冠婚葬祭などの突発的な出費があった場合も、手元資金があれば慌てずに済みます。

手元に残す金額の目安は、最低でも月収の3ヶ月分程度といわれています。余裕をもたせたい場合は、月収の半年から1年分程度の手元資金があると安心です。

自己資金の額が大きいほど予算や返済計画にもゆとりが出ますが、貯金をゼロにしてしまうのはおすすめできません。予想外の収入減や病気、冠婚葬祭などの突発的な出費があった場合も、手元資金があれば慌てずに済みます。

手元に残す金額の目安は、最低でも月収の3ヶ月分程度といわれています。余裕をもたせたい場合は、月収の半年から1年分程度の手元資金があると安心です。

3. 建物代と土地代のバランスは7:3が平均

土地を購入して新築を建てる場合、 土地代と建物代のバランスを決めておくことも重要です。バランスを考えずにどちらか一方から決めてしまうと、もう一方の予算が足りなくなる恐れがあります。

建設費と土地代のベストなバランスは6:4または7:3といわれています。住宅金融支援機構が2021年度に行った「フラット35利用者調査」のデータを基に当社にて計算した結果、全国平均で合計金額に対して建設費は約68%、土地取得費は約32%と、ほぼ7:3の割合になっています。

ただし、上記はあくまでも指標のひとつです。土地と建物のどちらを優先するかは各家庭の価値観やライフスタイルによって異なるため、譲れないポイントを家族で話し合ってみましょう。

参考:住宅金融支援機構『フラット35利用者調査』

建設費と土地代のベストなバランスは6:4または7:3といわれています。住宅金融支援機構が2021年度に行った「フラット35利用者調査」のデータを基に当社にて計算した結果、全国平均で合計金額に対して建設費は約68%、土地取得費は約32%と、ほぼ7:3の割合になっています。

ただし、上記はあくまでも指標のひとつです。土地と建物のどちらを優先するかは各家庭の価値観やライフスタイルによって異なるため、譲れないポイントを家族で話し合ってみましょう。

参考:住宅金融支援機構『フラット35利用者調査』

まとめ

マイホームの予算は「借入金額+自己資金-諸費用」で決まります。借入金額を決定する際は、借りられる額ではなく返せる額を意識しましょう。月々いくらまでなら返済できるかで考えると、無理のない借入計画がたてやすいです。マイホームにかけられる総予算は、自分たちの家族構成やライフプラン、価値観などを考慮して決定することが重要です。まずは家族でどのような生活をしたいかを話し合ってみましょう。

OTHER COLUMNその他のコラム

-

GX志向型住宅とは?基準やZEHとの違いや補助金について解説

家を建てるときには、補助金制度や省エネ性能が気になる方も多いでしょう。近年、光熱費の高騰や環境問題が注目される中、GX志向型住宅が話題です。本記事ではGX志向型住宅の特徴や基準、補助金制度について解説します。

この記事を読む -

団信とは?住宅ローンの返済を保障できる保険について理解しよう

団信とは住宅ローンの返済を保障する生命保険の一種です。マイホーム購入後に、契約者が死亡や高度障害状態となってしまっても家族は家を失わずに済むというメリットがあります。この記事では、住宅購入を考えている方に向けて、以下の内容をわかりやすく解説します。

この記事を読む